先看几张图:

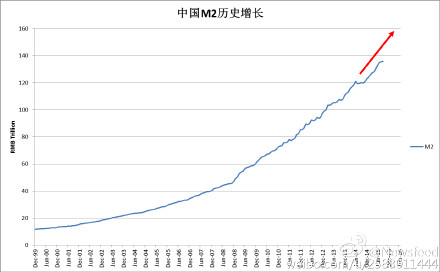

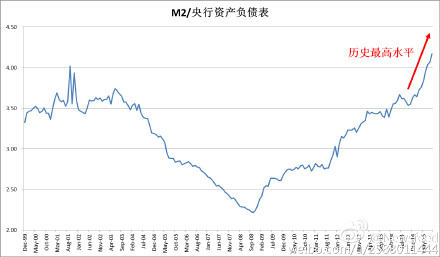

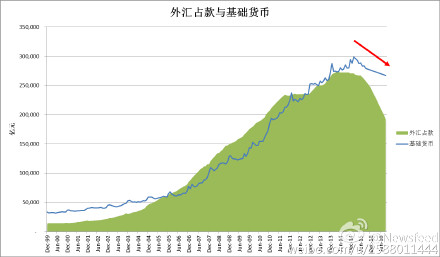

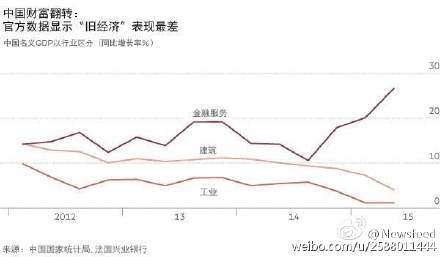

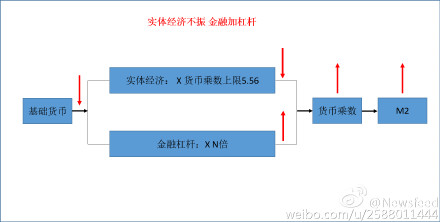

为什么实体经济不振货币乘数却急剧上升呢?资本外流基础货币萎缩,实体经济不振,实体货币乘数下降,但是金融杠杆却急剧上升,造成整体货币乘数急剧上升,推动M2上涨。资本外流,外汇占款下降,基础货币下降,央行增发基础货币弥补,但实体回报不佳,资金只能流入金融系统,从而进一步推高金融杠杆。

从这个维度看,中国股市的泡沫是金融杠杆急剧升高的一个必然结果,不断升高的杠杆还会在其他金融领域催生泡沫(债市?)。资本外流越严重,外汇占款萎缩的越多,基础货币下降的越厉害,央行增发基础货币的力度也就越大,金融杠杆急剧升高的越多,系统也就越不稳定。

如果这个逻辑是对的,那么债市的泡沫会成为超级泡沫,而股市则由于刚经历了股灾无法再次担当重任,整个经济系统则越来越不稳定。未来关注系统稳定性的主要指标是:M2增速,货币乘数。这两个指标可以间接看作金融杠杆的增加程度。

很多人不明白金融加杠杆的风险。现代商业银行的的部分准备金制度之所以有货币(信用)创造功能,就是因为贷款变存款,存款变贷款的正反馈机制。从控制论的角度看,正反馈具有内在的不稳定性。加杠杆的最终作用是扩大正反馈环节的增益,增大了不稳定性。而商业银行之外的金融加杠杆则增益更大,更不稳定

为什么货币乘数很重要?目前的货币乘数在经济不景气的情况下急剧升高,历史上首次接近法定存款准备金率下的理论上限。这说明在商业银行正常的(1-准备金率)增益之外,很可能有很大体量的高杠杆,高增益的影子银行系统,增加了整体的金融杠杆。如果货币乘数突破了理论上限,则这种可能性就更大了。

盛宴的终结

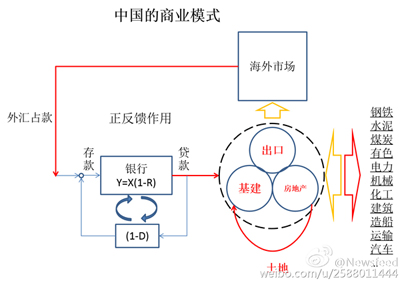

中国过去十几年的商业模式是一个自我强化的正反馈过程:出口与外商直接投资带来大量外汇占款;外汇占款的增加扩大了基础货币的投放,推动了流动性的增长;流动性的大规模增长推动了地价及房价的上涨,促进了房地产;政府通过出卖土地从地价上涨中获益,并把收益投入基建中;基建与房地产推动了大量下游企业,经济快速发展;由于经济快速发展,基础设施完善,劳动力成本低,促进出口与外商投资;出口与外商投资增长带来外汇占款进一步增加。

在这个自我强化的正反馈循环中,有几个明显上涨的变量:土地价格、房地产价格、人民币汇率和大宗商品价格。

这是一场长达十年以上的盛宴,无数人因此获益,还有人总结出了宴席永远进行的模式,希望全世界推广。但是,天下没有不散的宴席。

目前外贸出口增长受阻,经济增速下降,这个自我强化的正反馈循环已经运行到了自身的临界拐点。未来将向何处去,非常关键。

在几个一直上涨的变量中,人民币汇率可能是最敏感,最为关键的一个。更重要的是,当一个趋势的改变被大家识别出来,投机交易的量有可能经历大规模,甚至是灾难性的增加。当一个趋势持续起来时,投机流动是逐渐增加的。但反向的变化不仅涉及目前的流动,还涉及到积累起来的存量投机资本。趋势持续的时间越长,积累的存量越大。当然,也有一些缓和的情况。一个就是市场参与者可能只是逐渐认识到趋势的改变。另一个就是当局肯定会意识到危险从而采取行动来避免崩溃。

中国目前3万多亿美元的外汇储备,来自过去十几年的积累。这么多外汇储备,看似是人民币汇率的坚实保障,其实则充满了不确定性。

积累了这么多外汇储备,其中有多少是投机的“热钱”呢?而且美国QE的终结,也会带来资本的回流。这些长时间积累的投机性热钱会在趋势明确改变后短时间大规模离开,对金融系统造成重大冲击。

当热钱流出时,央行会面临两难。

如果保持汇率稳定,则大量资本会以各种方式外逃。汇率上升时的假出口、真套利就会反过来变成假进口、真外逃。这样一来,外汇储备、外汇占款会急剧下降,造成基础货币收缩,流动性收紧,对经济造成紧缩,进一步推动资本外逃。在中国经济系统杠杆如此之高的情况下,严重的紧缩会刺破泡沫,让投机融资者和庞氏融资者难以为继,提前进入“明斯基时刻”。甚至无须流动性收缩,只要流动性增长放慢,各种问题就会瞬间暴露,造成硬着陆。

如果任凭人民币贬值,可能会促进出口,促进外汇占款,但资本外逃也会造成外汇占款增长停滞,甚至下降。更重要的是,一旦贬值的预期形成,会变成自我实现,自我强化的恶性循环。2012年下半年,仅仅是人民币贬值的预期,就让外汇占款增长停滞,央行不得不用逆回购来增加流动性。

面对两难,央行很可能用降准和逆回购等方式增加流动性,避免流动性紧缩。但是,资本的逐利特性会让资本外逃愈演愈烈,趋势一旦形成就会自我强化,自我实现,央行的措施能否奏效是个未知数。

为了避免陷入两难的局面,央行所能做的就是未雨绸缪,主动升值,打破人民币贬值的预期(作者写于2013年),避免趋势形成后投机资本大规模外流。但是,这样做也是有副作用的,升值对出口的抑制作用非常明显,而且升值吸引的更多是投机资本,如果追逐升值的投机资本无法弥补出口下降,这同样会造成外汇占款增长停滞甚至下降。这样一来基础货币一样会紧缩,流动性增长会受阻。

很多人寄希望于各级政府,尤其是央行能力挽狂澜。但监管者也是人,也有人之常情,没有完美的知识与信息,也会犯人会犯的错。

即使中国的监管者有更多、更强大的工具,他们还是人,还会犯各种错误。而且工具越强大,其意想不到的后果也越严重。

如果中国过去十几年的自我强化正反馈发生逆转,那么系统很可能会进入另一个自我实现的恶性循环:资本外逃,出口停滞,外汇占款下降;基础货币收缩,流动性收紧,造成地价、房价下跌,房地产企业发生困难——地方政府从出卖土地中获得的利益缩水,偿债困难,基建资金来源缩水——与基建及房地产企业相关的大量下游企业进入萧条——经济萧条,债务问题暴露,外商直接投资减少,进一步减少外汇占款——资本进一步外逃,出口进一步停滞。

这是所有人都不愿看到的一个局面。一旦这个恶性循环进入自我实现,自我强化的过程中,就不是任何力量能够逆转的。盛宴终结,噩梦开始。

本文来源:http://finance.ifeng.com/a/20151022/14032968_0.shtml